一个题材经过分析要做它,潜伏时机就是要面对的首要问题。在什么样的位置进行潜伏,以及潜伏后如何动态调仓换股、弃弱留强使得收益最大化,本节将讨论这些问题。

一、潜伏时机

潜伏时机可根据两个要素来分析,一是距离概念兑现的时间;二是股价所处的位置。

1、距离概念兑现时间

距离概念兑现时间长短对潜伏时机选择有重要影响,距离概念兑现时间越长,对潜伏时机要求越高,潜伏时间越长增加的不确定性因素越多,尤其是大盘,大盘在潜伏期间的走势直接决定了潜伏布局的成败,

分以下几种情况考虑:

1)个股低位,大盘低位

个股处在相对低位,大盘同处在低位,这个时候潜伏时机可延长,假设大盘不具备大幅下跌回调风险,因为埋伏期间大盘大幅下跌风险较小,延长潜伏时间可享受大盘向上上涨与概念爆发双重收益,此种情况,个股与大盘都不具备大幅下跌回调的风险,可重仓长期埋伏,享受大盘与题材的共振,当个股与大盘同处、于低位时,对大题材、大涨幅、确定性强的标的进行长期潜伏,收益高且比较安全。

2)个股低位,大盘高位

大盘处在高位个股却处在低位,该股属于滞涨股,如果大盘处在上升通道中,可重仓埋伏,个股位于低位具备安全边际,回调风险较小,拿着比较放心,该股有补涨+题材双重预期,一旦被市场挖掘,则涨势凌厉。

3)个股高位,大盘低位

个股处在高位,而大盘处在低位,此种情况比较特别,该股一般为妖股,处在高位的股票一般不具备长期潜伏价值,该股具有补跌预期,适合超短期极其看好的概念潜伏,不建议下重仓潜伏这样的机会,因为当大盘处在低位时,大部分个股都处在低位,有很多股价处在低位的金子,没有必要再去冒补跌被套的风险。

4)个股高位,大盘高位

个股与大盘同处在高位,这种情况要分类考虑,一是大盘没有回调风险;二是大盘有回调风险。当大盘处在上涨的途中,并没有系统性风险时,是可以追随羊群,享受泡沫的,在这种情况下潜伏要有一个前提,那就是大盘决不能有系统性风险。当大盘与个股都处在相对高位,且随时都有可能出现系统性风险时,概念潜伏将无用武之地,二者都有破位下跌的风险,只要有一个破位下跌,整个布局都将遭遇失败,这个时候做概念潜伏等于玩火,玩火者不一定会自焚,这种情况不排除有成功的可能,但是从长期来看,这种潜伏亏损次数大于盈利次数,总体不可取。比如大盘处在五千点时候,个股也都处在高位,做长期潜伏失败的几率较大,但是做超短期潜伏,在大盘奔溃前预期能兑现的,也能博得确定性收益。

2、股价所处的位置

股价所处的位置可为概念潜伏选时提供重要参考,潜伏处在高位的股票,那距离兑现时间必须要很短,距离概念兑现时间越长,不利因素就越多,另一方面,潜伏高位票一旦遇到停牌,停牌期间如果遇到大盘下跌,复牌后不论是否带着利好,先吃几个跌停再说,增加了风险。在概念被市场引爆之前高位票破位下跌将给整个布局带来灭顶之灾,因此潜伏处在高位的股票,距离预期兑现时间一定不能长。

二、动态调仓换股

分析一个概念后,首先要选择埋伏目标,首批埋伏的目标股票往往带有极强的经验主义,初始建仓股票不一定能逮到强势股或者龙头股,在潜伏时需要动态调仓换股。

首批埋伏股票在概念兑现前走势较弱不代表概念引爆后走势依然很弱,而前期走势较活跃的股票也不一定概念兑现时的走势也依然活跃,盲目把手中的弱势票换成强势票有被套的风险,

如何平衡概念潜伏时弱势票与强势票之间的关系呢,可以用组合的方法,对于有多个潜在目标的概念,采用组合形式进行埋伏,首批组合建仓后,进行观察,

如果走势都较弱,可将其中的1到2只弱势股换到目前走势较活跃的票上,使得组合构成为:1到2只强势票+1到2只弱势票,强弱搭配;

如果首批建仓组合强势票与弱势票都具备,那么可不进行调仓换股,一直拿到概念兑现。

值得注意的是,弱势票换到强势票不能换的太频繁,换一次就足够了,最多两次,换过之后,坚定持有,换得太多往往会拣了芝麻丢了西瓜,越换越错,得不偿失。

首批埋伏的目标股票建仓后,后面的时间用来观察建仓目标与未建仓的同概念股走势强弱,寻找被市场资金流推动的个股,在适当的时间进行切换,切换的目的是提高潜伏到龙头股的概率,在行情未走出前,任何人都无法提前知晓具体哪个股票是龙头股,主动切换利用已经显露出的态势修正自己的看法,增加命中龙头股的概率,切换最多不能超过2次,潜伏个股前期走势较弱不代表在题材兑现时爆发力很小,资金在建仓期往往最低调,后期爆发力更强,那些前期比较活跃的标的可能有陷阱,盲目追强弃弱不可取。

1)换入强势股失败模型

假如首批建仓几只个股走势都较弱,而未建仓标的有个别比较活跃,采取切换策略,将某只已建仓走势较弱标的切到未建仓较活跃标的,切入后该股继续上涨,但是上涨一个小高度后便回落,这个时候预期尚未兑现,只能继续潜伏,随着股价的回调,切入资金被套,账面由浮盈转为浮亏,陷入被动的同时,心情也大为不爽。再观察前期埋伏的那只弱势票,虽然小阴小阳的震荡,但是账户仍是浮盈的,没有大起大落。

由弱切强的目的是增加捕捉龙头股的概率,一旦做山车,切入的那只“强势股”被证伪,账户出现浮亏,只要在合理承受范围内,就不要割肉,预期兑现前暂时性浮亏在预期兑现时将提供解套机会,一旦割肉,亏损就成为既定事实,只要预期尚未兑现,短暂的回调一般都会被拉回,盲目割肉不可取。

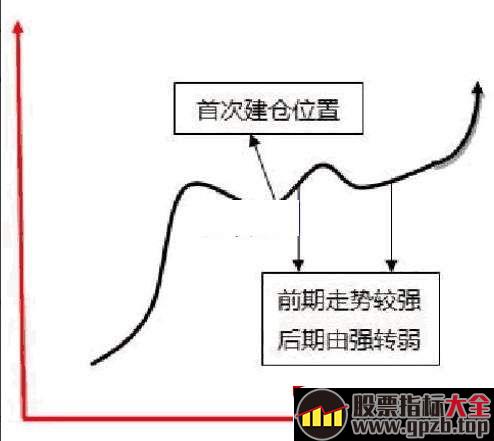

2)前期较弱后期走强模型

首次建仓后,股价一直不上不下、不温不火,震荡整理,耐不住性子的可能要被逼疯,

但必须要深刻理解一点:

大资金建仓的时候是往往最低调,概念兑现前期标的股的活跃会吸引投机资金的关注,不利于做盘资金的建仓,反过来思考可能是对机会的一种破坏,所以前期股价走势较弱的标的一旦后期走强则有望走出大行情,随意切换到强势股则会得不偿失。我们买入的目标,是要潜伏到“未来的强势股”,而不是现在涨幅已经较高的。

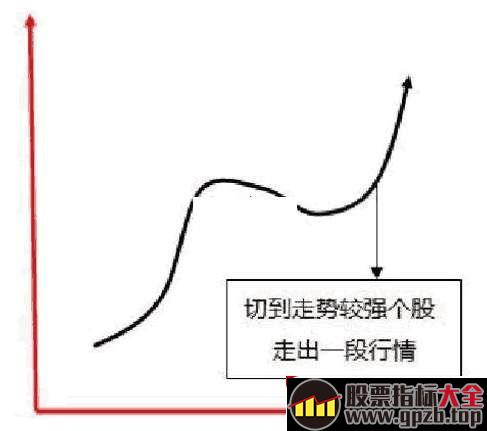

3)换入强势股成功模型

发现未建仓的股票走势明显出现抗跌征兆,根据以前经验具有龙头气质,可主动进行切换,提高成功的概率,因为预期尚未兑现,假如怕判断错误,有即将要兑现的预期做为安全垫,至少可保证不亏,对于一个熟练的股民,主动由弱换强应是做题材股必备的能力。拾 荒 网股票学习网专注短线龙头战法~

一个题材一般有1到2只龙头领涨,其余为跟风,逮住一只龙头总体收益就很可观了,所以积极的进行切换博取收益最大化是必要的,应主动争取。

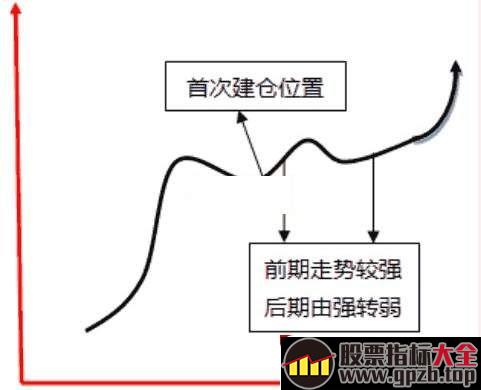

4)前期较强后期走弱模型

在潜伏题材时,经常出现一个现象,潜伏标的在前期走势较强,后期回调走弱,这里面大多是题材中的题材在作怪,

简单的讲,一个大题材在兑现前,某票碰上了一个小题材,小题材引爆时市场拉高了股价,题材兑现后,投机资金撤退导致股价回调,利好出尽是利空,在小题材兑现后市场冷落了该票,使得后期该票走弱,但是大题材尚未兑现并不影响整个潜伏的成败,大题材兑现时该票依然会上涨,遇到这种情况,坚定持股是最好选择。

评论(0)