如果套利者预期不同交割月的期货合约的价差将扩大时,则套利者将买入其中价格较高的一“边”,同时卖出价格较低的一“边”,我们称这种套利为买进套利(Buy Sperad)。例如,如果套利者以450美元/盎司卖出8月份黄金期货,同时以461美元/盎司买入12月份黄金期货,这种套利就是买进套利。如果价差变动方向与套利者的预期相同,则套利者就会通过同时将两条“腿“平仓来获利。要理解价差扩大与买进套利的关系,我们可借助图8—3来分析。

从图8—3中可以看到,由于价格较高一边的涨幅大于价格较低一边的涨幅,价差是扩大的,进行买进套利会使所买入的价格较高一边的期货合约的盈利大于所卖出的价格较低一边的亏损,整个套利的结果是盈利的。这是期货价格上涨时买进套利出现盈利的一种情况。当然,在期货价格下跌时也可能会出现盈利,即如果价格较高一边的跌幅小于价格较低一边的跌幅(可以使用以上方法作图,可以看出价差也是扩大的),进行买进套利会使所买入的价格较高一边的亏损小于卖出的价格较低一边的盈利,整个套利结果也是盈利的。由此可见,套利交易关注的是价差变化而不是期货价格的上涨或者下跌,只要价差变大,不管期货价格上涨还是下跌,进行买进套利都会盈利。为了分析方便,我们可以直接使用价差图来分析套利的盈亏,如图8—4所示。

我们可以利用以上原理对具体的套利进行分析:

当价差达到套利者预期的目标时,该套利者同时将两合约对冲平仓,套利结果可用两种方法来分析。

第一种,可以分别对两合约的盈亏进行计算,然后加总来计算净盈亏,计算结果如下:

8月份的黄金期货合约:亏损=455-450=5美元/盎司

12月份的黄金期货合约:盈利=472-461=11美元/盎司

8月份的亏损+12月份的盈利=-5+11=6美元/盎司。

第二种,可以使用价差的概念来计算盈亏。

从套利操作上,我们可以看到该套利者买入的12月份黄金的期货价格要高于8月份,可以判断是买进套利。价差从建仓的11美元/盎司变为17美元/盎司,因此,可以判断出该套利者的净盈利为6美元/盎司。

卖出套利

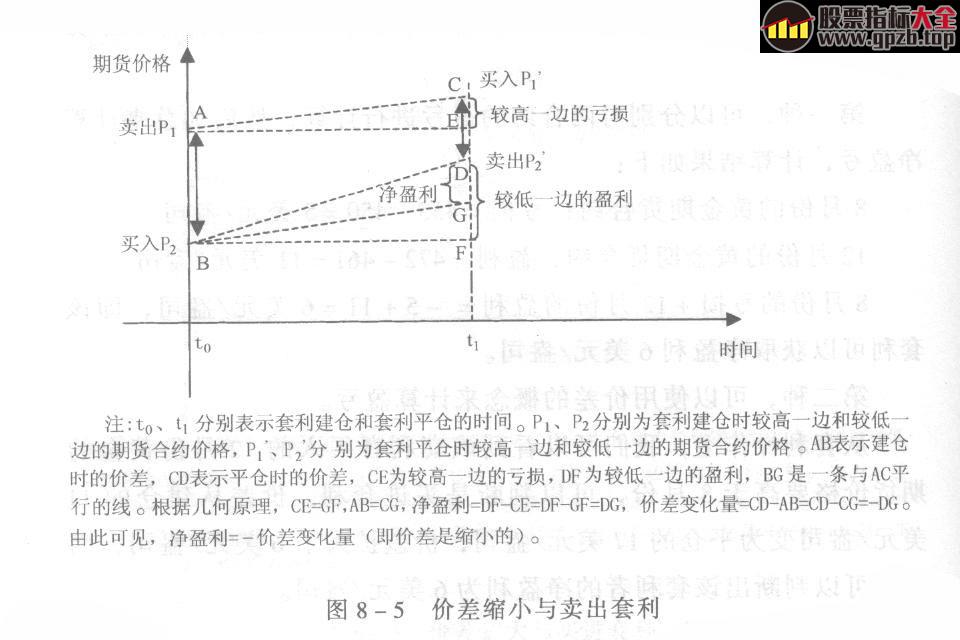

相反,如果套利者预期不同交割月的期货合约的价差将缩小(Narrow)时,套利者可通过卖出其中价格较高一“边”,同时买入价格较低的一“边”来进行套利,我们称这种套利为卖出套利(Bdl Sprrad)。例如,如果套利者以450美元/盎司买入8月份黄金期货,同时以461美元/盎司卖出12月份黄金期货,这种套利就是卖出套利。价差缩小和卖出套利的关系,可借助图8—5来分析。

从图8—5中可以看到,由于价格较高一边的涨幅小于价格较低一边的涨幅,价差是缩小的,进行卖出套利会使所卖出的价格较高一边的期货合约的亏损小于所买入的价格较低一边的盈利,整个套利的结果是盈利的。这是期货价格上涨时卖出套利出现盈利的一种情况。当然,在期货价格下跌时也可能会出现盈利,即如果价格较高一边的跌幅大于价格较低一边的跌幅(可以使用以上方法作图,可以看出价差也是缩小的),进行卖出套利会使所卖出的价格较高一边的盈利大于买入的价格较低一边的亏损,整个结果也是盈利的。由此可见,只要价差缩小,不管期货价格上涨还是下跌,进行卖出套利都会盈利。因此,我们可以直接使用价差图来分析套利的盈亏,见下图8-6所示。

【例题】某套利者以461美元/盎司卖出8月份黄金期货,同时以450美元/盎司买入12月份黄金期货。假设经过一段时间之后,8月份价格变为464美元/盎司,同时12月份价格变为457美元/盎司时,该套利者同时将两合约对冲平仓,套利结果可用两种方法来分析。

第一种,可以分别对两合约的盈亏进行计算,然后加总来计算净盈亏,计算结果如下:

8月份的黄金期货合约:亏损=464-461=3美元/盎司

12月份的黄金期货合约:盈利=457-450=7美元/盎司

8月份的亏损+12月份的盈利=-3+7=4美元/盎司,即该套利可以获取净盈利4美元/盎司。

第二种,可以使用价差的概念来计算盈亏。从套利操作上,我们可以看到该套利者卖出的8月份黄金的期货价格要高于买入的12月份价格,因而是卖出套利。价差从建仓的11美元/盎司变为平仓的7美元/盎司,价差缩小了4美元/盎司,因此,可以判断出该套利者的净盈利为4美元/盎司。

在这里需要强调的一点是,如果套利者买卖的是同种商品不同交割月份的合约(称为跨期套利),可能出现正向市场或反向市场的情况,这对买进套利和卖出套利的判断标准没有影响,相应地也不影响价差变化与套利盈亏的判断规律。例如,如果某套利者是以461美元/盎司买入8月份黄金期货,同时以450美元/盎司卖出12月份黄金期货,很显然这是反向市场,价格较高的一“边”为8月份黄金期货合约,由于对价格较高的一“边”进行的是买入的交易,因此这种套利为买进套利。同样,只有价差扩大,套利才能够获利。

尽管套利的种类很多,但其基本的操作原理是相似的,都可以归结为买进套利和卖出套利两大类,按照前面归纳的价差变化与买进货卖出套利之间的规律,可以根据对未来价差变动方向的预期,正确选择进行买进套利操作或卖出套利操作。

跨期套利的种类

根据所买买的交割月份及买卖方向的差异,跨期套利可以分为牛市套利、熊市套利、蝶式套利和跨作物年度套利四种.

1.牛市套利(Bull Spread)。对于大多数商品期货来说,当市场是牛市(看涨的)或者熊市(看跌的)时,较近月份的合约价格变动幅度要大于远期的合约。

具体来说,当市场是牛市时,一般来说,较近月份的合约价格上涨幅度往往要大于较远期合约价格的上涨幅度。如果是正向市场,远期合约价格与较近月份合约价格之间的价差往往会缩小;如果是反向市场,则近期合约与远期合约的价差往往会扩大。而无论是正向市场还是反向市场,在这种情况下,买入较近月份的合约同时卖出远期月份的合约进行套利盈利的可能性较大,我们称这种套利为牛市套利。一般来说,牛市套利对于可储存的商品并且是在相同的作物年度最有效,例如,买入3月小麦期货同时卖出5月小麦期货。可以适用于牛市套利的可储存的商品,除了包括小麦在内的谷物类商品外,还包括大豆及其产品、糖、橙汁、胶合板、木材、猪肚和铜。对于不可储存的商品,如活牛、生猪等,不同交割月份的商品期货价格间的相关性很低或根本不相关,进行牛市套利是没有意义的。

【例1】10月1日,次年3月份玉米合约价格为2.16美元/蒲式耳,5月份合约价格为2.25美元/蒲式耳,两者价差为9美分。交易者预计玉米价格将上涨,3月与5月的期货合约的价差将有可能缩小。于是,交易者买入1手(1手为5000蒲式耳)3月份玉米合约的同时卖出1手5月份玉米合约。到了12月1日,3月和5月的玉米期货价格分别上涨到2.24美元/蒲式耳和2.30美元/蒲式耳,两者的价差缩小为6美分。交易者同时将两种期货合约平仓,从而完成套利交易。交易的结果,见表1

表1 牛市套利实例

|

10月1日 |

买入1手3月份玉米期货合约,价格为2.16美元 |

卖出1手5月份玉米期货合约,价格为2.25美元 |

价差9美分 |

|

12月1日 |

卖出1手3月份玉米期货合约,价格2.24美元 |

买人1手5月份玉米期货合约,价格2.30美元 |

价差6美分 |

|

每“腿的盈亏状况 |

盈利8美分/蒲式耳 |

亏损5美分/蒲式耳 |

价差缩小3美分 |

|

最终结果 |

盈利3美分/蒲式耳,总盈利为0.03×5000=150美元 |

||

在该例子中,也可以使用买进套利或卖出套利的概念进行判断。该交易者在10月1日卖出5月份的价格要高于买入3月份的价格,因而可以判断是卖出套利,价差缩小3美分。因此,可以很容易判断该交易这是盈利的,每蒲式耳盈利为3美分,总盈利150美元。从该例子中可以判断,套利是在正向市场进行的,如果在反向市场,近期价格要高于远期价格,牛市套利是买入近期合约同时卖出远期合约。在这种情况下,牛市套利可以归入买进套利这一类中,则只有在价差扩大时才能盈利。

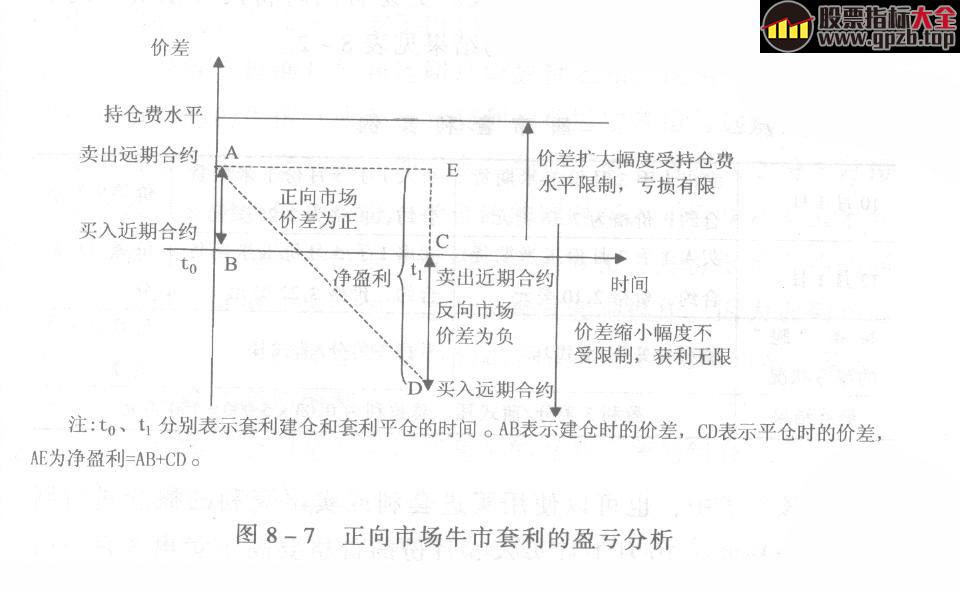

在进行牛市套利时,需要注意一点是:在正向市场上,牛市套利的损失相对有限而获利的潜力巨大。这是因为,如前面我们所分析的,在正向市场进行牛市套利,实质上市卖出套利,而卖出套利获利的条件是价差要缩小。如果价差扩大的话,该套利可能会亏损,但是由于在正向市场上价差变大的幅度要受到持仓费水平的制约,因为价差如果过大,超过持仓费,就会产生套利行为,会限制价差扩大的幅度。而价差缩小的幅度则不受限制,在上涨行情中很有可能出现近期合约价格大幅度上涨远远超过远期合约的可能性,使正向市场变为反向市场,价差可能从正值变为负值,价差会大幅度缩小,使牛市套利的获利巨大。我们可以利用价差图(图8—7),来分析。

2.熊市套利(Brar Spread)。当市场是熊市时,一般来说,较近月份的合约价格下降幅度往往大于较远期合约价格的下降幅度。如果是正向市场,远期合约价格与较近月份合约价格之间的价差往往是扩大;如果是反向市场,则近期合约价格与远期合约价格的价差会缩小。而无论是在正向市场还是反向市场,在这种情况下,卖出较近月份的合约同时买入远期月份的合约进行套利盈利的可能性比较大,我们称这种套利为熊市套利。在进行熊市套利时需要注意,如果近期合约的价格已经相当低时,以至于它不能进一步偏离远期合约时,进行熊市套利是很难获利的。

【例2】10月1日,次年3月份玉米合约价格为2.16美元/蒲式耳,5月份合约价格为2.25美元/蒲式耳,前者比后者低9美分。交易者预计玉米价格将下降,3月与5月的期货价格的价差将有可能扩大。于是,交易者卖出1手(1手为5000蒲式耳)3月份玉米合约的同时买入1手5月份玉米合约。到了12月1日,3月和5月的玉米期货价格分别下降为2.10美元/蒲式耳和2.22美元/蒲式耳,两者的价差为12美分,价差扩大。交易者同时将两种期货合约平仓,从而完成套利交易。交易的结果见表2.

表2 熊市套利实例

|

10月1日 |

卖出1手3月份玉米期货合约,价格为2.16美元 |

买入1手5月份玉米期货合约,价格为2.25美元 |

价差9美分 |

|

12月1日 |

买人1手3月份玉米期货合约,价格2.10美元 |

卖出1手5月份玉米期货合约,价格2.22美元 |

价差12美分 |

|

每条“腿”的盈亏状况 |

盈利6美分/蒲式耳 |

亏损3美分/蒲式耳 |

价差扩大3美分 |

|

最终结果 |

盈利3美分/蒲式耳,总盈利为0.03 × 5000=150美元 |

||

在该例子中,也可以使用买进套利或卖出套利的概念进行判断。该交易者在10月1日买入5月份的价格要高于卖出3月份的价格,因而可以判断是买进套利。我们知道,买进套利需要获利价差扩大,而在该例子中价差扩大了3美分,因此,可以很容易判断出该套利者是盈利的,盈利为3美分/蒲式耳,总盈利为150美元。从该例子中可以判断,套利是在正向市场进行的,如果在反向市场上,近期价格要高于远期价格,熊市套利是卖出近期合约同时买入远期合约。在这种情况下,熊市套利可以归入卖出套利这一类中,则只有在价差缩小时才能盈利。

3.蝶式套期图利(Butterfly Spread)。蝶式套期图利是跨期套利中的又一常见的形式。它是由两个方向相反、共享居中交割月份的跨期套利组成。蝶式套期图利与跨期套利的相似之处是,它们都认为同一商品但不同交割月份之间的价差出现了不合理的情况。但是不同之处在于,跨期套利只涉及两个交割月份合约的价差,而蝶式套期图利认为中间交割月份的期货合约价格与两旁交割月份合约价格之间的相关关系将会出现差异。蝶式套利所涉及的三个交割月份的合约可分别称为近期合约、居中合约和远期合约。蝶式套利的具体操作方法是:买入(或卖出)近期月份合约,同时卖出(或买入)居中月份合约,并买入(或卖出)远期月份合约,其中,居中月份合约的数量等于近期月份和远期月份数量之和。这相当于在近期与居中月份之间的牛市(或熊市)套利和在居中约分与远期月份之间的熊市(或牛市)套利的一种组合。例如,套利者买入2份5月份玉米合约、卖出6份7月份玉米合约的同时买入4份9月份玉米合约,或者卖出2份5月份玉米合约、买入6份7月份玉米合约的同时卖出4份9月份玉米合约,这均是蝶式套利操作。因为近期和远期月份的期货合约分居于居中月份的两侧,形同蝴蝶的两个翅膀,因此称之为蝶式套期图利。

可见,蝶式套利是两个跨期套利的互补平衡的组合,可以说是“套利的套利”。其特点是:

⑴ 蝶式套利实质上是同种商品跨交割月份的套利活动;

⑵ 蝶式套利是由两个方向相反的跨期套利构成,一个卖空套利和一个买空套利;

⑶ 连接两个跨期套利的纽带是居中月份的期货合约。在合约数量上,居中月份合约等于两旁月份合约之和。

⑷ 蝶式套利必须同时下达三个买空、卖空/买空的指令,并同时对冲。

蝶式套利与普通的跨期套利相比,从理论上看风险和利润都较小。

【例3】12月1日,3月份、5月份、7月份的大豆期货合约价格分别为2850元/吨、2930元/吨和2975元/吨,某交易者认为3月份和5月份之间的价差过大,而5月份和7月份之间的价差过小,预计3月份和5月份的价差会缩小而5月份与7月份的价差会扩大,于是交易者以该价格同时买入5手3月份合约、卖出15手5月份合约,同时买入10手7月份大豆期货合约。到了2月18日,三个合约的价格均出现不同程度的下跌,3月份、5月份和7月份的合约价格分别跌至2650元/吨、2710元和2770/吨,于是该交易者同时将三个合约平仓。在该蝶式套利操作中,套利者的盈亏状况可用表3来分析:

表3 蝶式套利盈亏分析

|

|

3月份合约 |

5月份合约 |

7月份合约 |

|

2月1日 |

买入5手,2850元/吨 |

卖出15手,2930元/吨 |

买入10手,2975元/吨 |

|

2月18日 |

卖出5手,2650元/吨 |

买人15手,2710元/吨 |

卖出10手,2770元/吨 |

|

各合约盈亏状况 |

亏损200元/吨,总亏损为200×5=1000元 |

盈利220元/吨,总盈利为220×15=3300 |

亏损205元/吨总亏损为205×10=2050 |

|

净盈亏 |

净盈利=-1000+3300—2050=250元 |

||

|

|

|

||

4.跨作物年度套利

跨作物年度套利,又称为持仓费套利(Carrying Charge Spread),是根据新作物年度期货合约价格一般低于一般低于上一作物年度期货合约价格的原理,利用新旧作物年度农作物期货合约的价差来赚取利润的套利交易。这种交易通常是在同一交易所买进和卖出同一商品期货合约,这两个合约分别处在不同的作物年度。

作物年度是指从农作物大量收获月的第一天到次年收获月的前一日这一段时间。例如,在美国,小麦、燕麦的作物年度从7月1日到次年6月30日,棉花作物年度从8月1日开始到次年7月31日,大豆从9月1日开始,玉米从10月1日开始。由于作物年度关系,农产品期货便有新、旧产期货之分。旧产期货是在次年农产品收获之前到期的合约,因其交割月在收获季节之前,只能以上年度所产农产品办理交割,新产期货是以新产农产品办理现货交割的期货合约。例如,在芝加哥交易所上市的小麦合约有3、5、7、9、12月份几个交割月,2月1日这一天几种交割月的合约均在场上交易,其中3月份、5月份合约为旧产期货,后三个月份的为新产期货。

影响新旧作物年度的期货合约价格差异的主要因素包括上年度结转审存量、来年的收成情况、消费量以及未来的需求量等,套利者可以根据这些因素来预测新旧作物年度期货价格是否正常,从而寻找套利机会。如果预期旧作物年度价格相对于新作物年度而上涨,套利者就可以买进旧作物年度的期货合约,同时卖出新作物年度的期货合约。反之,则买进新作物年度的期货合约,卖出旧作物年度的期货合约。在这种套利交易中,由于影响价格因素较多,农作物的期货商品价格波动较大,因此常常要求交纳较高的保证金。

评论(0)