江恩角度线的应用之江恩1×1线

江恩角度线的意义是时间与价位的平衡,江恩的1×1线,表示时间运行的幅度,与价位的运行幅度一样。

根据江恩理论,价位在1×1线之上,表示市势向上,在1×1线之下,表示市势向下。

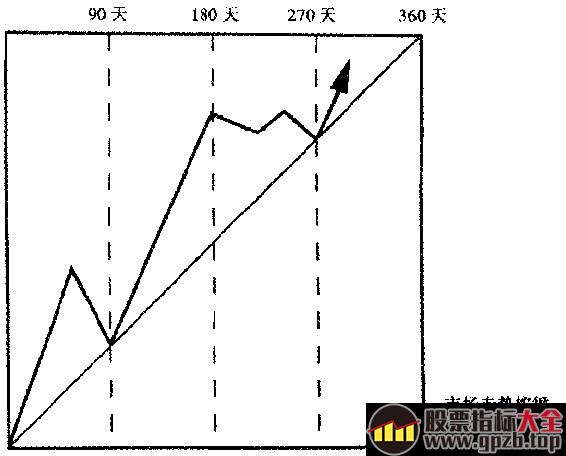

不过,在应用江恩角度线时,我们必须有一个圆形的概念,市场的作用经常在90度、180度、270度及360度的水平产生。因此在江恩线上,

并非所有水平都是同等重要,最需要特别留意的,乃是市场的时间及价位都到达90、180、270级360的时候。(如图1)

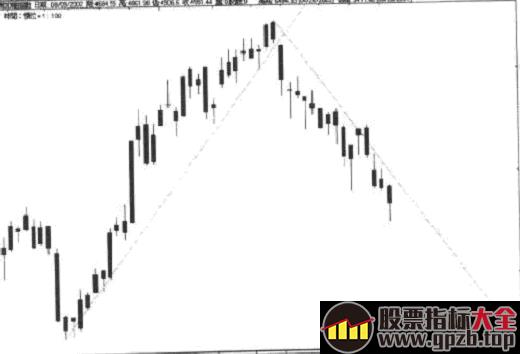

以美元兑马克的走势来看,美元由历史性低位1992年9月2日1.3860马克开始,以一个交易代表10个点的速度延伸而上的1×1江恩线,贯穿美元年半以来的上升。(图2)

由图可见,美元兑马克有两个重要水平:

1、美元兑马克的1×1线于1993年5月13日刚到达180个交易日以及上升1800点,成为美元兑马克的重要支持,美元之后上创新高。

2、美元兑马克的1×1线于1994年1月24日上升至1.7460马克,上升3600点,而时间则运行360个交易日。由图可见,这个交叉点亦成为美元见底回落的关键点。

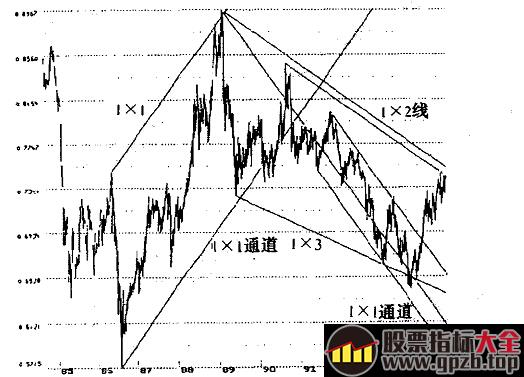

以台湾加权指数为例,在周线图上,台指由2001年9月低位3411.68开始上升,至2002年4月26日高位6484.93,共上升28星期,其间,台指一直在1×1线之上运行。该1×1线的时间价位比例为1星期上升100点。(如图3)

值得留意的是,台指由高点6484.93以来的下跌,亦以下降1×1线的轨迹运行。

江恩角度线的应用之1×1通道

市场的趋势并非无迹可寻,细心研究之下,市场其实是根据某个时间价位的比例运行的。在江恩角度线理论中,其中一个重要的江恩线分析法,正是以市场按时间价位比例的通道运行,最常用的乃是1×1通道及1×2通道。

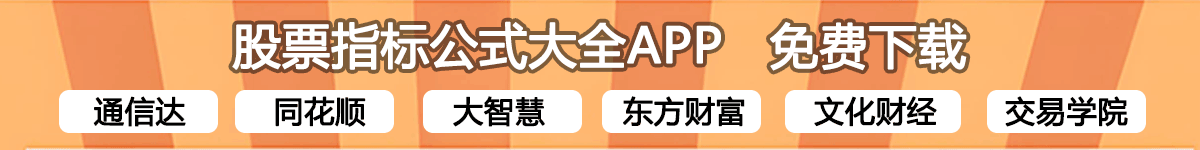

澳元的走势乃是一个现成的例子:笔者以澳元兑美元每周运行10点(0.0010)的比例制作江恩线分析

1986年,澳元低见0.5715美元,之后沿着一条中期1×1通道上升,最高上升1989年2月的0.8967,刚到达1986年5月高点延伸而上的1×1通道顶。之后,澳元大幅下跌,第一个支持乃是1×1通道的下限,到达1989年6月的低位0.7270.

之后,澳元进入长达4年的下跌浪,直至1993年10月的低位0.6410为止。

澳元在1993年10月见底,并非无迹可寻,若以江恩角度线分析,市况便无所遁形了。澳元由1992年开始下跌,在周线图上,澳元乃是沿着1×1下的通道下滑,其见底的点刚好是两条江恩线的交汇点,分别是:1989年高点0.8967延伸而下的1×1线,与1989年低点0.7270延伸而下的1×3线。

其后,澳元上破1×1下降通道,到达1×2下降江恩线的阻力。

从恒生指数的周线图走势来看,自1998年至2002年,恒指大致上以两组通达运行:由1998年8月低位6544.79至2000年3月高位18397.57的上升趋势,是依随上升1×1通道运行,其时间与价位比例为一个星期上升100点。由2000年高位以来的调整,港股大致上以下降3×2通道运行,其时间价位比例是3星期下跌200点。可见,恒指在2001年2月及2002年5月的反弹,大致上都受制于3×2通道阻力,而2001年9月低位8894.36,则刚好跌至3×2通道底,引发强劲的反弹。

上海证券综合指数自1994年7月低位325.92开始一个长达7年的上升趋势。从周线图的整体趋势来看,上证指数大致上沿着一组上升3×1通道而行。

自1997年5月13日高位1501.25在3×1线下见顶后,此通道基本上已确立,而这条通道亦让我们警觉2001年大顶的危机。

评论(0)